最强家庭理财(家庭资产配置)攻略

经常会有人来问我,我有XX万,该怎么理财?

其实这种问题,并没有一套通用的标准答案,就像病人问医生,我肚子不舒服,该如何医治一样,真正的行医之术定是望闻问切获取一定信息后才能给出治疗方案。理财也是如此,定要知道其资金规模、财务状况、风险偏好等诸多信息,再进行综合分析,才能给他一个相对靠谱的家庭资产规划方案。

所以,对于理财师来说,拥有一套成体系的家庭资产规划方法论是必不可少的。本人经过大时间的打磨,研究出了一套可行的家庭资产规划体系。

正文:

A、四看理论

1、一看家庭所处的生命阶段,根据其所在时期做个性化规划

自人出生的第一天起,就不可避免的要和金钱打交道,如何科学的管理财富和规划财务,是人一生都要面对的课题。

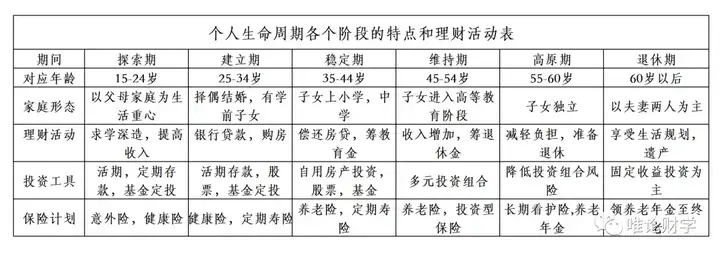

在人生的不同阶段,会有不同的财务状况,有不同的风险承受能力,有不同的理财目标。因此我们可以根据家庭生命周期,来了解不同人生阶段的财务需求和财务目标,进行有目的的理财活动。

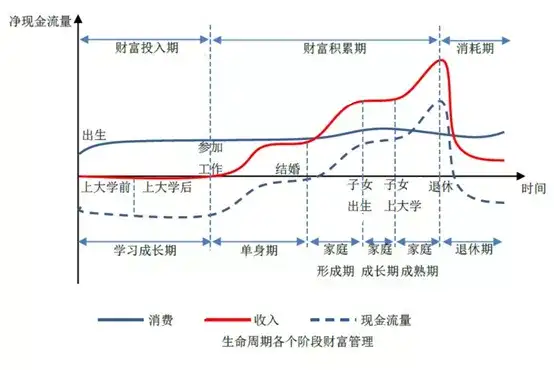

如上图所示,人的一生可以大概分成6个时期,分别为学习成长期、单身期、家庭形成期、家庭成长期、家庭成熟期、退休期。

学习成长期指从出生到参加工作的这段时期,是持续的教育、消费支出,且基本没有收入的净支出期。其财务安排基本是由父母帮助完成的。

单身期指从参加工作到结婚的这段时期,财务特征是收入慢慢增加,支出压力不大,负债很少(信用卡、小额贷款),但储蓄不多,处于资产初始积累阶段。核心的财务目标是为结婚做财务准备。

家庭形成期指从结婚到子女出生的这段时期,收入开始以双薪家庭为主,收入水平快速增加,支出开始增多,压力开始加大,通常开始背负高额房贷。核心的财务目标是为孩子出生的一系列支出做准备。

家庭成长期指从子女出生到子女参加工作的这段时期,是最需要进行财务安排与规划的一段时间,此时期通常面临房、车相关支出、孩子的教育、老人的医疗和养老、自身职业生涯的变化等多重压力,收入和支出的不确定性会剧烈增加。所以这段时间的核心财务目标是充分利用各种金融工具做好现金流安排,来平稳度过这个时期。

家庭成熟期是指从子女参加工作到夫妻均退休的这段时期,是家庭经济状况最巅峰的时期,负债基本已还清。核心的财务目标是提前做好养老规划,为退休后的生活做科学的安排。

家庭衰老期(退休期)是指从夫妻均退休后的这段时期,主要靠退休工资和资产补充(利息、现有资产变现、养老年金)、子女的补助来覆盖支出。因身体素质下降,医疗、保健的支出会大幅增加。

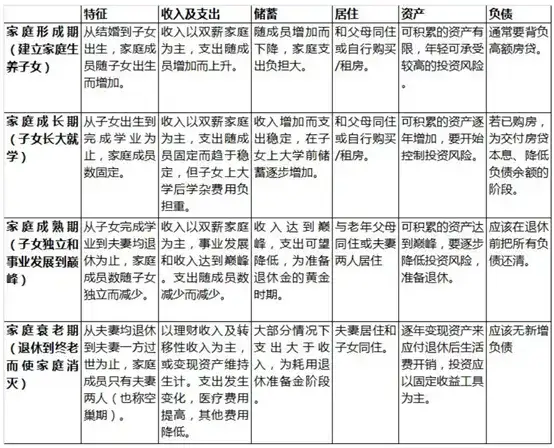

我们可以看到从单身期到家庭形成期,到家庭成长期,到家庭成熟期,再到家庭衰老期,收入、支出、资产、负债和投资偏好的共性都是有所不同的,理财师应该将不同阶段的共性特征作为给客户做财务规划、资产规划的重要参考。

因此,在做家庭资产规划时应根据客户所在的家庭生命周期的特点,有的放矢。

这就是F•莫迪利亚尼(诺贝尔奖获得者)与R•布伦博格、A•安多曾共同创建的生命周期假说,该理论我认为对于资产规划非常具有实用性。

该理论为消费者的消费行为提供了全新的解释,它指出个人在相当长的时间内计划他的消费(支出)和储蓄(理财)行为的,在整个生命周期内实现消费的最佳配置。也就是说,一个人综合考虑其即期收入、未来收入、可预期开支及工作、退休时间等因素来综合决定他目前的消费和储蓄,以保证其消费水平处于预期的平衡状态,而不至于出现财务危机。

根据此理论,可以很自然衍生出一套理财思路:

如图所示,这套方案的思路是根据家庭不同阶段特点进行相应的保险安排后,再对其资产进行不同比例的配置,主要分为股票(风险资产)、债券(安全固收资产)、货币(现金类资产)。可以看出,随着家庭从形成到衰老,投资风险偏好是会不断降低的,伴随着风险资产不断降低,安全资产的配置不断增加。

不过这套方案不能完全照搬,只能参考其思路,一是因为这套方案是国外经验所制,二是因为每个家庭都会有非常多的个性化特征与特殊情况,不能用标准方案去无脑套用,还得具体问题具体分析。

附表:

2、二看基本财务状况,构建家庭财务报表

众所周知,财务报表相当于是企业的财务健康体检表,具有非常重要的意义。对于家庭来说也同样如此,家庭财务报表能非常精确的反映一个家庭的财务状况,能为理财师设计财务规划提供非常多重要的数据支持。

家庭财务报表,只要看两张表,一是反映存量财富的家庭资产负债表,二是反映增量财富的收支储蓄表。

资产负债表体现的是某一个时间点家庭资产减去负债的静态存量财务状况。

收支储蓄表就是记录家庭的收入和支出的动态财务情况。

因为我们个人财务情况远没有企业那么复杂,所以我们可以对家庭财务报表进行简化,只要能反映家庭已有的资产负债情况和收支情况即可。

这里我提供两个进行家庭财务分析时的记录表格,大家可以作为参考:

根据实际情况填写好记录之后,我们要算三个比率:负债比率、支出比率和流动性比率:

- 负债比率=总负债/总资产

- 支出比率=固定支出/工资及稳定的被动收入(由于投资收益具有不稳定性, 不计入此项)

- 流动性比率=高流动性资产/每月固定支出(高流动性资产:现金等价物如现金、 活期存款、货币基金)

一般来说,负债比率的数值应控制在50%以内,支出比率应控制在70%以内,流动性比率应大于3,可以认为资产结构较好,财务比较健康。

通过填写资产负债表和收支储蓄表,理财师可以了解客户财务健康状况如何,投资情况如何。如果发现资产结构不合理,理财师也可以有针对性地对其进行调整。

关于制表这里补充一些细节:

- 1、所有资产按市场价值计算,流动性差的资产按一定折价计入资产项目。(资债表)

- 2、负债只按当期未偿还本息和计算,未产生的利息不算。(资债表)

- 3、投资、理财、储蓄使用了的资金不算支出。(收支表)

- 4、投资收益只按变现后实际产生的收益计算,未变现不计入投资收益,投资亏损同理。(收支表)

- 5、房贷、车贷等贷款支出,只按每期偿还金中的利息部分计入支出报表,本金不算。(收支表)

- 6、如果是准备完全消费掉的商品,购买商品支出计入普通开支部分,如果是不打算消费掉,准备后期再卖掉,则购买商品支出不计入普通开支,未来发生交易行为后的差值计入其他资产收益/资产减值中。(收支表)

- 7、意外险、医疗险、车险等未发生就消费掉的保险计入消费类保险支出,年金、储蓄险、终身寿险等不计入消费类保险支出。(收支表)

- 8、五险一金中个人基本养老金账户和个人住房公积金的账户是一种限定的强制储蓄(资产),不计入支出项目。(收支表)

3、三看个性风险偏好,根据偏好适当调整

如果说家庭生命周期描述的是家庭不同时期的共性特征,那么个性风险偏好就描述的是当下时期家庭的主观个性偏好。

风险偏好是指投资者在心理上对待风险的一种态度。由于每个人的性格、社会经历、文化程度、判断能力等的不同,他们对待风险的态度必会存在显著的个体差异。

既然风险偏好是一种主观态度的话,就代表它不会完全遵从理论总结出来的共同特征,肯定会出现部分年轻家庭在投资上特别保守。也会存在退休期家庭在投资方面特别激进的情况。

本站资源有的自互联网收集整理,如果侵犯了您的合法权益,请联系本站我们会及时删除。

本站资源仅供研究、学习交流之用,若使用商业用途,请购买正版授权,否则产生的一切后果将由下载用户自行承担。

本文链接:子佩工作室https://zptheme.com/5496.html

许可协议:《署名-非商业性使用-相同方式共享 4.0 国际 (CC BY-NC-SA 4.0)》许可协议授权

赞助会员

赞助会员

评论(1)

好到不知怎么开口夸了